Je voulais écrire un article sur le krach du Coronavirus depuis longtemps, et je le fais aujourd’hui pour une bonne raison: mon Portefeuille Actions Européen et repassé en positif !

(Mon Portefeuille Actions US est déjà repassé en positif depuis un moment.)

Car il faut savoir une chose, qui est contre intuitive: les krachs boursiers sont une formidable opportunité ! C’est l’équivalent des soldes en 3e démarque! On peut acheter toutes les actions à prix massacré.

Entendons nous bien: le coronavirus est une terrible tragédie, qui a tué des dizaines de milliers de personnes dans le monde, rendu gravement malade des centaines de milliers, et poussé des millions dans la précarité. C’est dramatique.

Mais en tant qu’investisseur, c’est une véritable opportunité à saisir. Cela ne fait pas de vous un monstre, mais un investisseur avisé.

Une formidable opportunité

Le principe de l’investissement boursier est simple: acheter peu cher pour revendre plus cher dans longtemps. Je préfère parler d’investissement car je place à long terme, la spéculation à court terme est très risquée. Et l’investissement à long terme est doublement gagnant:

- à long terme la valeur de l’action va beaucoup augmenter

- mais en plus on va toucher un dividende chaque année, qui sera réinvesti (et non fiscalisé si on s’y prends correctement).

On parle d’un krach lorsque la valeur de toutes les actions de la plupart des indices chute brutalement en quelques jours/semaines.

En temps normal, lorsque le marché est haussier, le prix des actions augmente petit à petit, avec quelques corrections légères, mais il ne baisse jamais beaucoup. Donc pour acheter une action « pas cher » c’est quasi impossible, on doit acheter au prix du marché, et attendre que ça monte.

Le meilleur allié de l’investisseur en actions, après le temps, c’est la volatilité. Plus il y a de volatilité, plus les cours varient à la hausse comme à la baisse. Si la volatilité varie de +/- 1%, on n’achète pas beaucoup en dessous du prix du marché. Si la volatilité est de +/- 20%, ça laisse une possibilité d’acheter à -20%, et de revendre à bien plus une fois la crise terminée.

Et bien dans ce krach du coronavirus, les cours ont chuté de :

- -38,5% pour le Cac 40 (passé de 6111 points le 19/02/2020 à 3754 le 18/03/2020)

- -28% pour le Nasdaq 100 (9718 points le 19/02/20 à 6994 le 20/03/2020

Ce sont des chutes vertigineuses en à peine 1 mois !!! et pour l’investisseur avisé, une excellente occasion d’entrer sur de nouvelles valeurs à des prix très peu chers, ou de compléter ses lignes pour diminuer son prix de revient !

Pourquoi les krachs font peur

Les krachs font peur. Dans l’imaginaire collectif, c’est la ruine des petits épargnants, la crise de 1929 et les banquiers qui se suicident en sautant par les fenêtres à New York ayant tout perdu.

Les crises boursières étant bien souvent le signal avant coureur d’une crise de l’économie réelle, c’est la peur de la récession, qui entraîne le chômage, la baisse des salaires, et la précarité.

Lors d’un krach, la plupart des gens paniquent, et vont vendre à perte. Et donc perdre de l’argent. Pourtant, pour ne rien perdre, c’est extrêmement facile: il suffit de ne pas vendre ! Car à long terme, la bourse remonte toujours.

Les krachs boursiers sont rares

Les krachs boursiers, à ne pas confondre avec un bear market, sont plutôt rares. En moyenne, on a un krach majeur tous les 10 ans:

- krach des subprimes en 2008 (baisses de -22 % à Paris, -24 % à Tokyo, et -21 % à New York )

- explosion de la bulle internet en 2000 (le CAC 40 baisse de 65% en 2 ans et demi)

- krach d’octobre 1987 (le Dow Jones s’écroule de 22,6% le 19 octobre 1987)

La régularité des krachs est assez surprenante ces 30 dernières années, plus ou moins tous les 10 ans. Et entre chaque krach, des périodes de bull market, de marché haussier, qui permettent donc aux investisseurs de faire prospérer leur portefeuille acquis pendant la crise.

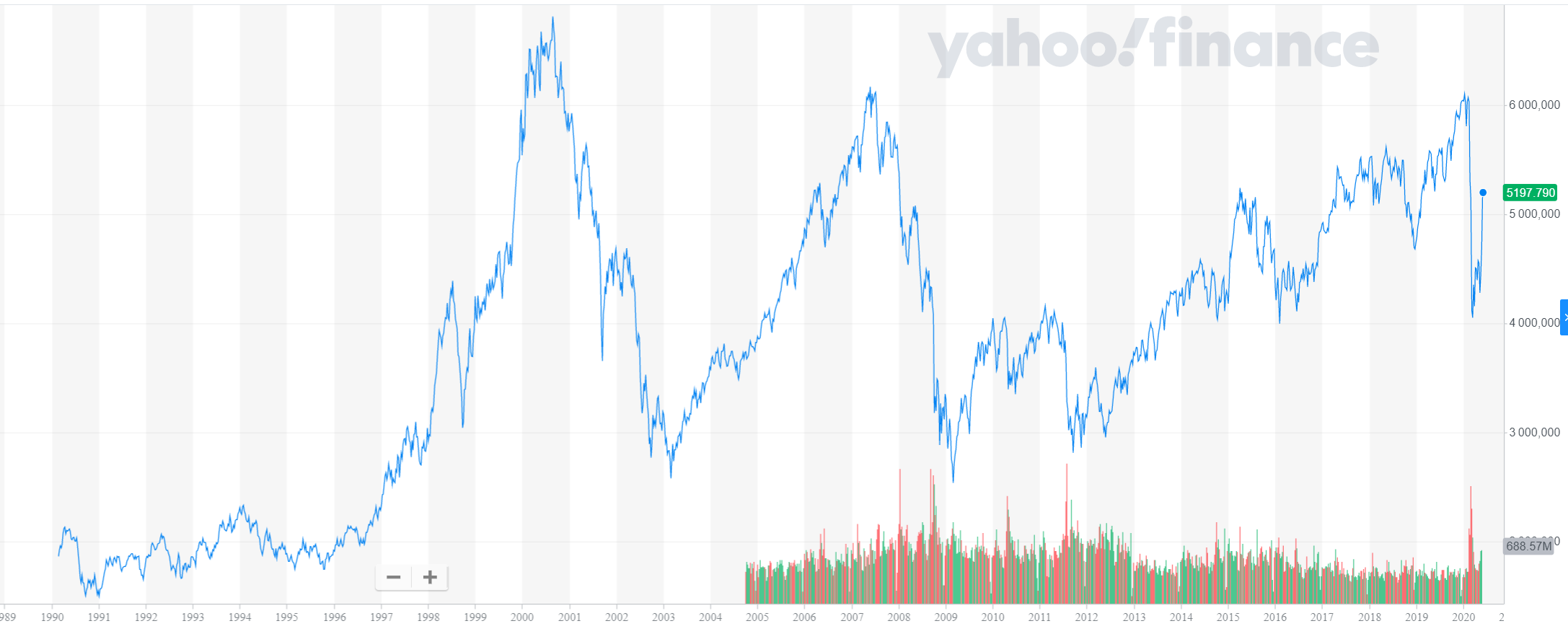

Le CAC 40

Le graphique ne montre pas celui de 1987 car l’indice CAC40 a été créé avec 1000 points de base au 31 décembre 87, et Yahoo n’a pas de données avant 1990.

Outre la « régularité » des krachs environ tous les 10 ans, ce qui est intéressant, c’est de voir ensuite la remontée des cours ! Et on voit qu’à long terme la bourse remonte toujours. La remontée peut être lente, sur plusieurs années (de 2003 à 2007, de 2009 à 2020), ou au contraire rapide comme dans le krach de 2020:

- baisse de 6069 points à 4048 points en 1 mois

remontée de 4048 à 5197 points en moins de 2 mois (et ce n’est pas fini!)

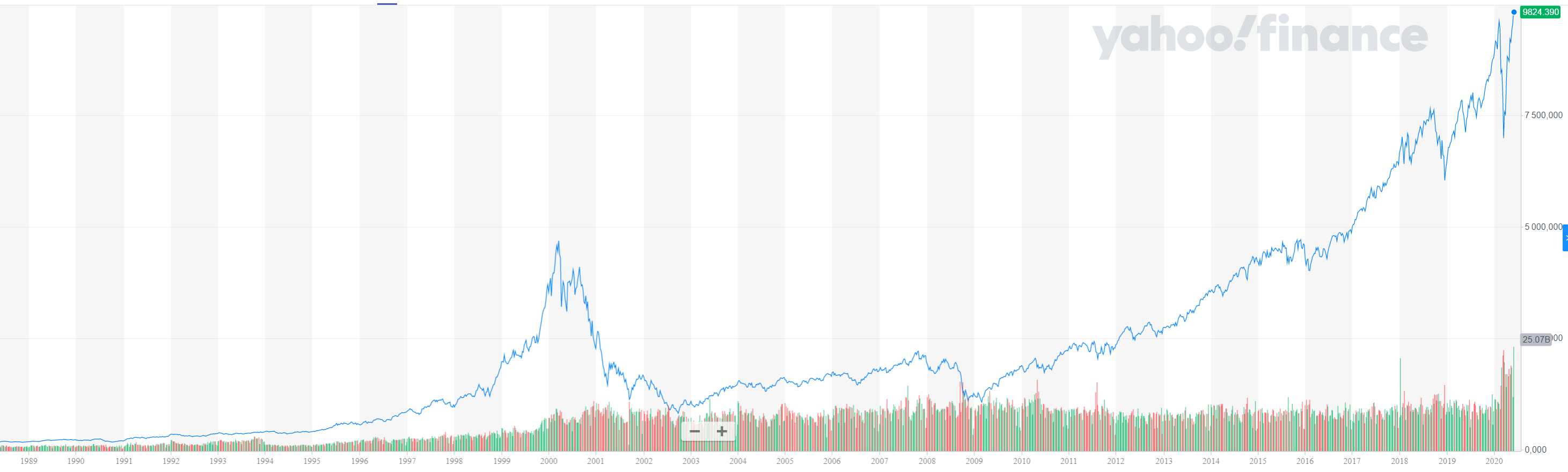

Le Nasdaq 100

Du coté du Nasdaq 100, l’indice des valeurs technologiques américaines, le krach est déjà fini ! Cet indice intègre les 100 plus grandes valeurs technologiques comme Google, Amazon, Apple, Facebook, etc.

Ce secteur est particulièrement dynamique, et boost l’économie. La courbe est incroyable.

On voit nettement que le Nasdaq 100 est déjà remonté au dessus de sa valeur d’avant crise ! J’espère que vous avez acheté des valeurs technologiques américaines en pleine crises, ces super sociétés étaient à prix cassé! J’ai fais de belles affaires en cette période 😉

On voit également la crise de la bulle internet des années 2000, où l’indice est passé de 1200 points en 1998 à 4587 points en 2000, avant de retomber lourdement jusqu’à 815 points en 2002. Il faudra attendre 2016 pour revenir au dessus du plus haut de la bulle de 2000 et marquer de nouveaux records historiques.

Une question se pose alors: qu’est ce qui différencie ces 2 krachs ?

Pourquoi ce krach n’est pas comme les autres

La grosse différence entre les krachs précedents et celui de 2020, c’est que celui de 2020 est un krach conjoncturel et non systémique !

Dans les krachs précédents, on avait une surchauffe de l’économie, la formation de bulles spéculatives qui finissaient par éclater:

- la « bulle internet » des années 2000: après le succès foudroyant de startup prometteuses (Amazon créée en 1994, Google créée en 1998, etc) et des introduction en bourse levant des montants astronomiques, les investisseurs se sont emballés, les nouvelles startup internet étaient survalorisées, des sociétés sans business model et sans revenus étaient financées à coups de millions, et ont fini par s’écrouler, entraînant une perte de confiance et un éclatement de la bulle

- la bulle immobilière en 2008: des banques peu scrupuleuses ont prêté de l’argent sous forme de crédit immobilier à des ménages qui n’avaient pas les moyens de rembourser, et ont revendu les dettes à des établissement financiers qui ont « titrisé » ces dettes « pourries » en les mélengeant à d’autres dettes de débiteurs solvables. Les crédits immobiliers au Etats Unis étant à taux variables (de la folie), quand les taux ont remonté, les emprunteurs ne pouvaient plus rembourser, et les banques ont saisi leurs maisons, mettant des milliers de maisons sur le marché en même temps à la vente, alors que plus personne n’avait les moyens d’acheter … résultat, des maisons abandonnées, des prix divisés par 2 ou 3 dans certaines villes, des gens ruinés, la catastrophe…

Ces krachs ont entrainé des crises économiques, qui ont mis plusieurs années à se résorber. Et les indices ont mis également plusieurs années à se relever.

La crise du coronavirus est très différente: avant la crise, nous étions dans une période de croissance économique et un bull market. Il n’y a pas de bulle spéculative qui a éclaté. La crise est due à un virus, qui a entraîné la fermeture de pans entiers de l’économie pendant 2 à 3 mois: les hôtels, bars et restaurants, les aéroports, le trafic aérien, le tourisme, mais aussi les constructeurs automobile et l’aéronautique sont particulièrement touchés.

Mais dès la fin du confinement, toutes ces activités repartent ! Plus ou moins vite: les bars et restaurants reprennent très rapidement, l’aéronautique mettra quelques mois à se relever le temps que les frontières rouvrent et que les gens soient prêts psychologiquement à voyager de nouveau.

Certains ont perdu de l’argent pendant la crise, voire meme leur emploi, aussi la consommation s’est réduite, et il faudra quelques mois, voire quelques années suivant les secteurs pour retrouver les niveaux d’avant crise.

Mais au niveau de la bourse, la reprise est fulgurante ! Le Cac 40 a déjà repris plus de la moitié de ce qu’il avait perdu !

Un exemple: Airbus

J’espère que vous avez acheté pendant la crise, les opportunités étainet fabuleuses ! Un exemple: Airbus. Une de mes valeurs préférées, le leader mondial de l’aéronautique, qui valait 139€ avant la crise, et qui est tombé à 48€ pendant la crise ! presque 3 fois moins !

Croyez vous vraiment que la valeur du 1er constructeur d’avions mondial ai baissé de 70% ? Non: ils font toujours les meilleurs avions, ils ont un carnet de commande bien rempli, pour 3 ans au moins, malgré quelques annulations. Dès que le tourisme va reprendre, ils vont relancer la production.

J’en ai racheté à 50€ il y a quelques semaines, l’action est remontée hier à 80€ ! Et je peux vous dire que ce n’est pas fini: l’Etat vient d’annoncer un plan pour soutenir la filière aéronautique.

Cela pour vous illustrer le potentiel formidable des krachs boursiers pour faire fructifier votre épargne durement gagnée !